Прямые и портфельные инвестиции

Прямые и портфельные инвестиции – виды вложений в развитие предприятия или компании.

При портфельном инвестировании вкладчик не имеет права контроля за деятельность организации, тогда как в случае прямого инвестирования такая возможность у него присутствует.

Чем отличаются портфельные и прямые инвестиции?

Под прямыми инвестициями принято понимать вложения в капитал корпорации для извлечения прибыли и получения права участвовать в управлении ее деятельностью.

Главное отличие прямого инвестирования от портфельного состоит в том, что при прямом инвестировании компания может рассчитывать на всевозможную поддержку со стороны вкладчика: финансирование в развитие предприятия, помощь в стратегическом администрировании и т. п. Что касается портфельного инвестирования, то здесь вкладчики не имеют возможности управлять предприятием и принимать решения, связанные с его работой.

Как пример прямого инвестирования можно рассмотреть инвестора, который приобретает оборудование для производства макарон, чтобы в дальнейшем выпускать и продавать этот

товар. Если же речь идет о вкладчике, который покупает акции Газпрома, но не намерен принимать участие в управлении предприятием, и рассчитывает получать доход в соответствии с числом приобретенных акций, то этот вкладчик является портфельным.

Стоит отметить, что прямое инвестирование является куда прибыльнее портфельного.

Что нужно знать о портфельном инвестировании?

Суть портфельного инвестирования заключается во вложении денег в акции предприятий, которые или очень маленькие, или так распылены между владельцами, что получить реальный контроль над капиталом компании попросту невозможно.

Такие вложения направлены на получение прибыли посредством изменения курса акций компании в результате торгов на бирже. Портфельное инвестирование редко бывает долгосрочным, зачастую оно имеет стихийный, непредсказуемый характер.

Основной задачей в портфельном инвестировании является оценка инвестиционной привлекательности компании, в которую будут вкладываться деньги. Инвестиционной привлекательностью принято называть наличие дохода от участия в проекте, а также связанные с этим инвестиционные риски (стоит сказать, что чем больше предполагаемый доход, тем значительнее риски). Для этого необходимо оценить финансовое состояние компании и возможности для ее развития.

Очень часто инвесторы пользуются услугами брокеров по инвестрованию в международные фонды — это такой вид коллективных инвестиций когда средства множества инвесторов объединяются в общие инвестиционные портфели и в соответствии с выбранной стратегией, что делает данный способ инвестирования чрезвычайно удобным для инвесторов с ограниченным бюджетом.

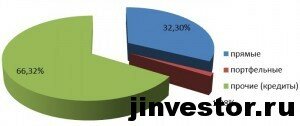

Портфельное инвестирование очень распространено в таких странах как Дания, Швейцария, Канада. Но и в других частях мира оно встречается куда чаще, чем прямое.

Что нужно знать о прямом инвестировании?

Этот вид вложений можно осуществлять несколькими способами. В одном случае речь идет о компаниях, или банках, которые создают заграничные филиалы, строят новые предприятия и перекупают бизнес, а в другом имеются ввиду вкладчики, приобретающие контрольные пакеты акций компании, которые, как правило, составляет 25 или более процентов акционерного капитала предприятия, и получают возможность управлять работой корпорации. Оба варианта являются довольно популярными и применяются во многих странах для осуществления управления предприятием.

Этот вид вложений можно осуществлять несколькими способами. В одном случае речь идет о компаниях, или банках, которые создают заграничные филиалы, строят новые предприятия и перекупают бизнес, а в другом имеются ввиду вкладчики, приобретающие контрольные пакеты акций компании, которые, как правило, составляет 25 или более процентов акционерного капитала предприятия, и получают возможность управлять работой корпорации. Оба варианта являются довольно популярными и применяются во многих странах для осуществления управления предприятием.

Среди распространенных примеров прямого инвестирования можно вспомнить автомобильные концерны Америки и стран Западной Европы (производство автомобилей – их конек), которые буквально монополизировали рынок производства машин. Еще один яркий пример такого вида вложений – нефтяные компании, акциями которых владеют всего несколько инвесторов. Стоит сказать, что высокий процент прямых инвесторов в стране, в определенной мере, свидетельствует о ее экономической развитости.

Итоги

Иногда провести границу между прямым и портфельным инвестированием довольно сложно. В западных странах этим обстоятельством успешно пользуются, искусственно занижая процент прямых вложений. Дело в том, что портфельное инвестирование предусматривает только прибыль от дивидендов, в то время как прямые вложения дают возможность получать куда более существенный доход от деятельности предприятия.

Иногда провести границу между прямым и портфельным инвестированием довольно сложно. В западных странах этим обстоятельством успешно пользуются, искусственно занижая процент прямых вложений. Дело в том, что портфельное инвестирование предусматривает только прибыль от дивидендов, в то время как прямые вложения дают возможность получать куда более существенный доход от деятельности предприятия.

И прямое, и портфельное инвестирование подразумевают, что вкладчик владеет довольно большой суммой денег, которую он готов превратить в инвестиционный капитал.

Портфельное и прямое инвестирование нередко осуществляется иностранными вкладчиками на малоизученных рынках, однако в некоторых случаях налагаются запреты на сферы производства, в которых иностранные инвесторы имеют право осуществлять прямые вложения.

Объемы портфельного и прямого инвестирования могут достигать очень больших финансовых размеров, по этой причине крупные вкладчики тщательно анализируют рынок на предмет эффективности вложения капитала. Для определения рентабельности тех или иных вложений применяются различные методики анализа рынка, они могут базироваться на различных математических моделях. Для того чтобы более подробно оценить возможности портфельного и прямого инвестирования можно привлечь независимого эксперта (финансового аналитика), который поможет оценить эффективность и рентабельность вложений в то или иное предприятие.